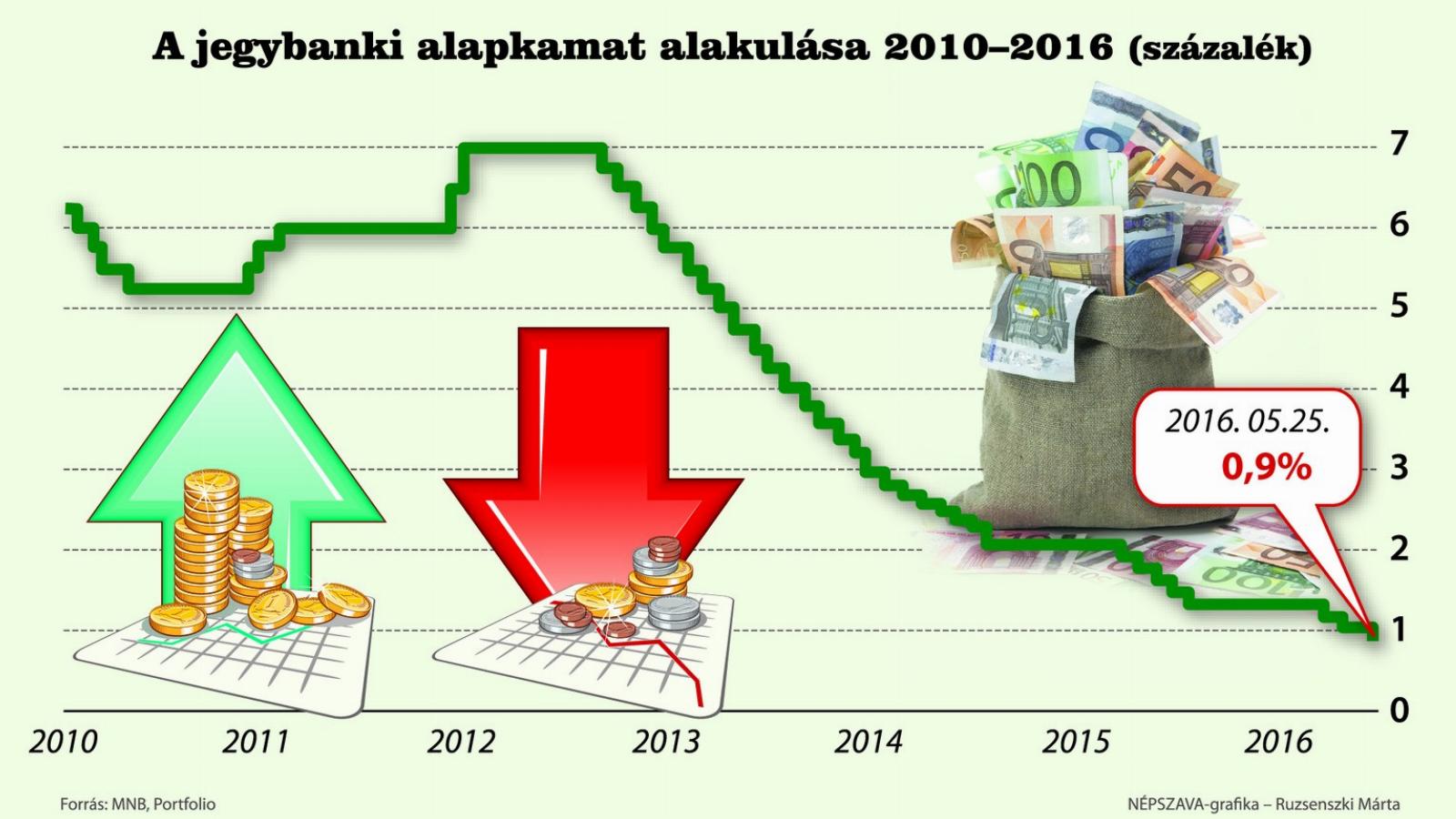

A várakozásoknak és a piac árazásoknak megfelelően újabb történelmi mélypontra, 0,90 százalékra csökkentette az alapkamatot az MNB Monetáris Tanácsa. Ezzel párhuzamosan az egynapos hitelkamat is 15 bázisponttal 1,15 százalékra csökkent - értékelte a jegybank lépést Suppan Gergely. A Takarékbank elemzője utalt arra, hogy az MNB legutóbbi kommunikációiban már jelezte, hogy csak kisebb kamatcsökkentésre lát lehetőséget, mivel a fiskális politika elegendő mértékben ösztönözheti a gazdasági növekedést ahhoz, hogy elérje a 3 százalékos inflációs célját. Ugyan a jövő évi adócsökkentések miatt erre jövőre sem lehet számítani, de az adóváltozások által okozott alacsonyabb jövő évi infláció felett „átnézhet” a monetáris politika - közölte a szakértő.

Az MNB valójában arra törekedhet, hogy az elért alacsonyabb kamatszintet huzamosabb ideig tartani tudja, mintsem arra, hogy további kamatcsökkentések esetén később korrekcióra kényszerüljön - tette hozzá. Így a Takarékbanknál arra számítanak, hogy a mostani csökkentést követően a jövő év végéig változatlanok maradnak a kamatok, miközben a bankközi kamatok (BUBOR) irányadó jellege erősödhet. (Vagyis az MNB az elkövetkezendő időben nagyobb hangsúlyt helyez majd arra, hogy a tényleges hazai pénzpiaci folyamatokat figyelembe véve alakítsa ki a maga árfolyampolitikáját.) A kamatok alacsony szinten tartását támogatja, hogy 2018 előtt nem várható az inflációs cél elérése. valamint hogy a külső adósság és sérülékenység meredek csökkenése, illetve a kockázati megítélés javulása csökkenthetik a kockázati felárakat - folytatta értékelését Suppan Gergely.

A jegybanknak a kamatdöntést követő közleménye megismételte az egy hónappal korábban leírtakat, csak az utolsó, igaz a legfontosabb mondaton változtattak - hívta fel a figyelmet Trippon Mariann. A CIB Bank vezető elemzője emlékeztetett arra, hogy áprilisban az MNB ezt írta: „Az inflációs cél fenntartható elérése további, kismértékű kamatcsökkentés irányába mutat.” Most májusban a zárómondat már így szól: „Az inflációs kilátások és a reálgazdaság ciklikus pozíciója az alapkamat 0,9 százalékos szintjének tartós fenntartása irányába mutat.”

Ez a mondat egyébként összhangban van Nagy Márton korábbi jelzéseivel, ahol a jegybank alelnöke arra utalt, hogy a kamatcsökkentési ciklusnak vége. Most tehát a jegybank legfontosabb monetáris célja az lehet, hogy megerősítse a 0,9 százalékos alapkamat létjogosultságát. Mivel kamatvágás vagy -emelés nem lesz, így egyéb monetáris eszközökkel élhet az MNB.

Az inflációs folyamatokat nézve elmondható, hogy áprilisban pozitív tartományba került a mutató (0,2 százalék/év) - mondta Barczel Vivien. Az Erste Bank makrogazdasági elemzője utalt arra, hogy várakozásaik szerint a következő hónapokban újra 0 százalék alá süllyedhet a fogyasztó árindex. Gyorsulásra majd szeptembertől számíthatunk, így év végére 2 százaléknál magasabb lehet az infláció éves alapon. Összességében éves átlagban visszafogott inflációra számítanak az Erste Banknál, becslésük szerint elérheti a pénzromlás üteme elérheti akár 0,5 százalékot is.

A növekedés átmeneti megtorpanását követően folytatódik a magyar gazdaság növekedése - bizakodik az MNB. A hazai reálgazdasági környezetről úgy vélekednek, hogy az árak óvatos változtatása nem gerjeszti az inflációt. Az infláció tartósan a három százalék alatt marad. Viszont a nemzetközi pénzügyi környezet alakulásáról úgy vélekednek, hogy sok a bizonytalanság, ami körültekintő monetáris politikát indokol.

A jegybank további lépéseit illetően a közlemény szolgálhat érdemi információval. Bár a legutóbbi döntés jegyzőkönyve szerint a tanácstagok közül többen óvatosságra hívták fel a figyelmet a ciklus folytatásának mértékét illetően, a vártnál gyengébb első negyedéves GDP adat felülírhatja a korábbi feltevéseket. Akadnak olyan elemzői vélemények, amelyek szerint azonban nem kizárt, hogy júniusban még tovább vágja a Monetáris Tanács az irányadó rátát 0,75 százalékra, ennél lejjebb azonban már biztosan nem mennek.