Bár az új lakáskölcsön-igényléseknél már egyre többen a biztonságosabb, rögzített kamatozású hiteleket választják, a korábban fölvett változó kamatozású hiteleket csak kevesen váltják át fix kamatozásra. Az ügyfelek szerint ugyanis túlságosan nagy a különbség a változó és a fix kamatozású hitelek ára között. A hitelkiváltások aránya szintén nem túl jelentős, mivel ez a jelzáloghitelek esetén egy bonyolultabb folyamatot jelent. Minderről a pénzintézetek háztartási hitelekkel foglalkozó vezetői számoltak be a jegybanknak.

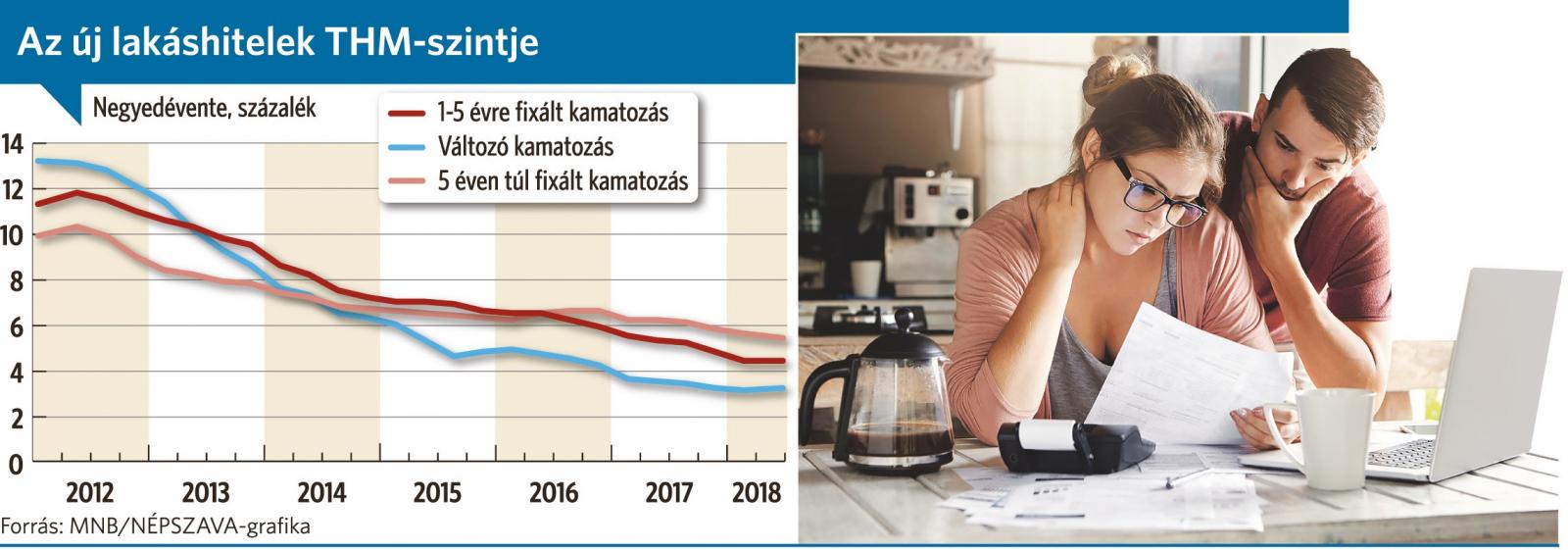

A fix hitelek valóban drágábbak most, mint a változó kamatozásúak, annak ellenére, hogy a hiteldíj mutatóik (THM) közötti különbség csökkent. Egy változó kamatozású hitelhez átlagosan 3 százalék körüli THM-mel lehet hozzájutni, a fix kamatozású hiteleket viszont 4,5-5,5 százalék körüli THM-mel adják. A törlesztőrészletek így egy esetleges váltás után akár 10-15 százalékkal is nőhetnek.

Hosszú távon sok esetben mégis megérné fixálni a kamatokat: a mostani alacsonyabb törlesztőrészletek ugyanis később akár jóval magasabbra is kúszhatnak a változó kamatozású hiteleknél, míg egy rögzített kamatú kölcsönnél a jelenlegi szinten maradnak – figyelmeztetnek már jó ideje a szakértők. A nyáron beindult kamatemelések ebből már ízelítőt is adtak: a mindössze néhány tized százalékpontos kamatemelkedés a nagyobb összegű hiteleknél többezer forinttal dobta meg a nem fixált törlesztőrészleteket. Az azenpenzem.hu június végi gyűjtése szerint meg is szaporodtak ekkor a kamatok rögzítése iránti érdeklődések a bankfiókokban.

A bankok azonban nem adják könnyen ezt a lehetőséget. A minősített fogyasztóbarát hiteleknél ugyan lehet módosítani menet közben is a kamatperiódust (azaz hosszabb távra rögzíteni a kamatokat), ám mivel ezek csupán tavaly ősz óta elérhetőek, az ügyfeleknek pedig minimum 3 évre rögzíteniük kellett a kamatot, ezeknél a hiteleknél még nem jelentkezik ilyen igény – mutatott rá Trencsán Erika, a Bankráció.hu szakértője. Így jelenleg csupán egyetlen banknál lehetséges az, hogy az ügyfél egyszerűen besétál a bankba, és hosszabb távra rögzíti korábbi hitelének kamatait – fogalmazott. A többi banknál ezt valójában hitelkiváltással vagy a korábbi hitel átstruktúrálásával lehet megtenni, annak minden adminisztratív velejárójával: új szerződéssel, hitelminősítéssel, munkáltatói igazolással.

A törlesztőrészletek a váltás után borítékolhatóan nőni fognak. Ennek mértéke nagyon eltérő lehet attól függően, hogy az ügyfél mikor és milyen feltételekkel vette föl az eredeti kölcsönt, de egy 10 millió forintos hitel havi költsége akár 12 ezer forinttal is nőhet, ami könnyen elveheti az ügyfelek kedvét. Trencsán Erika hangsúlyozta: érdemes független szakértővel átszámoltatni a hitelt és az átalakítás kezdeti költségeit, mert hosszú távon, egy emelkedő kamatkörnyezetben még így is megérheti a váltás.

A bank360.hu kalkulációi szerint banktól és hitelkonstrukciótól függően jellemzően 10-15 százalékkal lesz magasabb a havi kiadás egy tavaly felvett változó kamatozású hitel rögzítettre cserélésével. Erre egy egyszerűbb szerződésmódosítással a pénzintézetektől kapott visszajelzések szerint csak néhány bank ad lehetőséget – mondta el Veres Patrik, a portál szakértője. A minősített hiteleknél a váltás díjmentes, más esetekben viszont - akár 30 ezer forintos – szerződésmódosítási díjat is kell fizetni, és közjegyzői költséggel is számolni kell.

Ha a korábbi hitelszerződés alapján nem lehetséges a kamatfixálás, akkor nem marad más megoldás, mint egy adósságrendező hitellel kiváltani az eredeti hitelt. Egy újabb, hitelkiváltó jelzáloghitel felvételéhez azonban ismét szükség van ingatlanfedezetre, illetve annak értékbecslésére. Szükség lehet többszázezer vagy akár többmillió forintos önerőre is, mivel a bankok csak a fedezetként felajánlott ingatlan értékének 80 százalékát adják meg hitelként – hívta fel a figyelmet Veres Patrik. Ezek alapján nem meglepő, hogy tavaly csupán 3 233 szerződést kötöttek lakáshitel kiváltására, összesen mintegy 14 milliárd forint értékben. Ez a tavalyi 605 milliárd forint értékű 104 569 lakáshitel-szerződésnek alig a 3 százalékát jelenti.