A végtörlesztés egymagában akkora, 350 milliárd forintos veszteséget okozott a magyar pénzintézeteknek, mint a világgazdasági válság - írja Átalakulóban a magyar bankrendszer című tanulmányában a Magyar Nemzeti Bank (MNB). Ehhez jön még a bankadó 325 milliárdos sarca, vagyis a válság idején (az anyag a 2009-2013-as éveket összegzi itt) a pénzintézeteket ért veszteségek 28 százaléka volt, amivel az Orbán-kormány terhelte őket. A hibás banki döntések 19, a "normál üzletmenet" 21, a "bizonytalansági sáv" (ide értik például a felelőtlen hitelezést is) pedig 17 százalékot tett ki a tanulmány szerint a 2400 milliárdos összveszteségből.

A bankok a válság előtt túlhiteleztek, ahogy az más országokban is történt. A jegybanki anyag összefoglalója így fogalmaz: "A szektort a válság kitöréséig a hitelezés, ezen belül különösen a vállalati projekt-, és a lakossági devizahitelezés felfutása, illetve az abból fakadó magas jövedelmezőség jellemezte. Ebben az időszakban a bankrendszer viselkedése az egészségesnél közel egy százalékponttal nagyobb gazdasági növekedést eredményezett. A rossz eszközszerkezet és a reálgazdaság teljesítményének visszaesése miatt a bankrendszer kiugróan magas veszteségeket szenvedett el a válság éveiben, aminek hatására hitelezési aktivitása számottevően visszaesett, mindez lassította a gazdasági kilábalást".

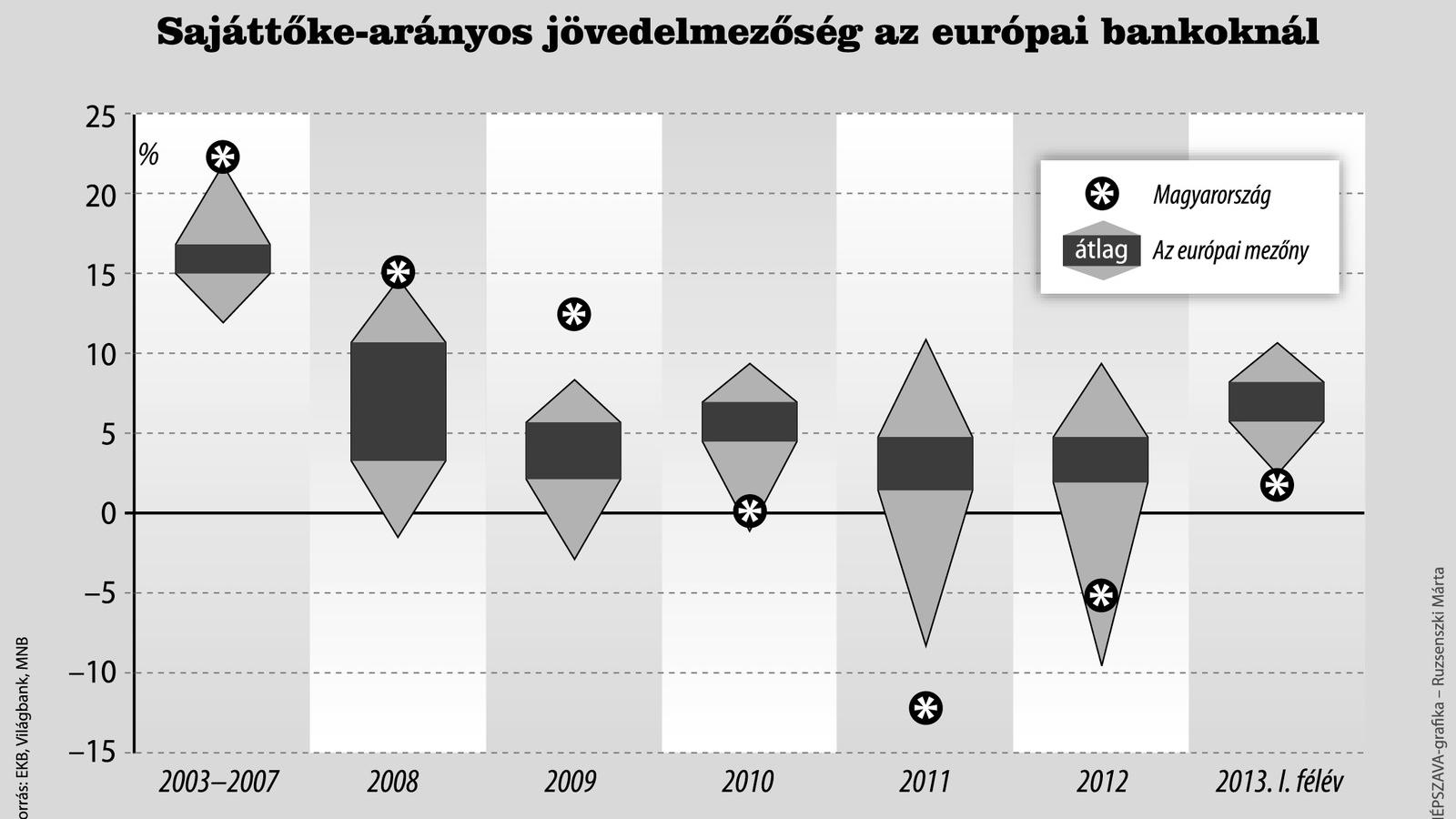

Itt azonban a tanulmány írói nem említik a különadókat és a devizahitelesek egy részének "megmentését" (éppen azokét, akiket nem kellett), vagyis a végtörlesztést, mint a hitelintézetek pozícióromlásának egyik okát. Pedig az ábrából is egyértelműen látszik, a hazai bankszektor nyeresége 2009-ig az európai mezőny élén volt, a második Orbán-kormány színre lépésével azonban egy csapásra legalulra került, pedig válság máshol is volt.

Az MNB-anyag megállapítja: "A válság éveiben a bankrendszer átlagosan 1-2 százalékponttal fogta vissza a GDP növekedési ütemét." Sőt, a szerzők szerint jelentős mértékben járult hozzá a gazdaság sérülékenységéhez, jelenleg pedig nem támogatja kellőképpen a válságból történő kilábalást. A devizahitelek aránya, a hitel-betét mutató, a külföldi források és a nem teljesítő hitelek aránya alapján egyaránt a legsérülékenyebbek lettünk a régióban.

A Portfólió.hu az anyagról írt cikkében arra hívja föl a figyelmet, hogy abból kiderül, a jegybank milyen bankrendszert szeretne. Tíz pontban sorolják föl a követelményeket, bár a tanulmány munkálatait irányító Nagy Márton ügyvezető igazgató egy háttérbeszélgetésen hangsúlyozta, hogy csupán vitaindító javaslatról van szó.

A jegybanknál úgy vélik, túl magas a kamatfelár, a tanulmányban szereplő országok közül a mérlegfőösszeghez képest nálunk a legmagasabb a kamatok különbségéből realizált bevétel. Kicsi tehát a verseny, mondják a szerzők, ugyanakkor a szintén általuk felállított mutató szerint nincs túlzott koncentráció a magyar bankrendszerben.

De lesz, hiszen az MNB szakemberei is azt jósolják, a terhek miatt előbb-utóbb kivonul némelyik külföldi bank, az ő helyükre pedig a már itt lévő legnagyobbak léphetnek. Kérdéses, ez hogy növeli majd a versenyt.

Ahol már megoldották a devizamizériát

A jegybanki tanulmányból az is kiderül, hogy hogyan lehetett volna teljes körűen egyszer és mindenkorra megoldani a devizahitelek problémáját. Volt ugyanis egy országcsoport, ahol a devizahitelek aránya hasonlóan magas volt, mint hazánkban, bár az állomány felfutása ott sem volt olyan gyors. A balti államokról van szó. Közülük Észt- és Lettországban azonban már bevezették az eurót, ezért ők egy csapásra megszabadultak a probléma zömétől. (Ha Magyarországon is euró lenne már, a frankos adósok esetében a forint euróval szembeni gyengülése már nem számítana, csak az euró árfolyamának változása a svájci frankkal szemben.)