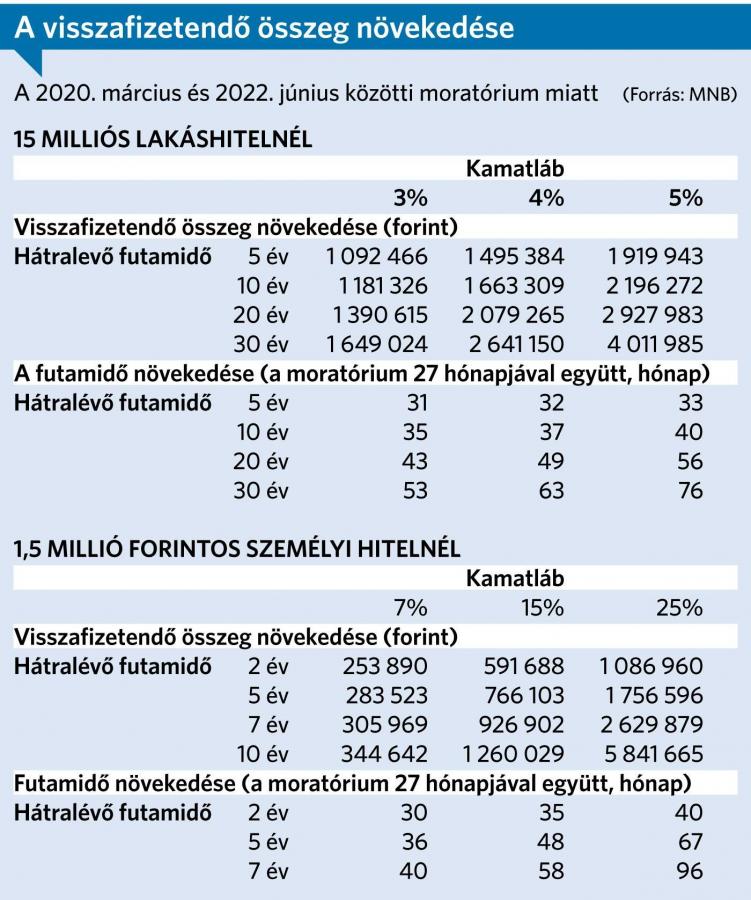

Több mint 5,8 millió forintjába kerülne a moratórium annak az adósnak, aki 1,5 millió forint személyi hitelt vett fel 25 százalékos kamattal, hátra van még 10 éve a törlesztésből, és a kormány által jövő júniusig meglebegtetett kivezetésig végig igénybe venné a fizetés felfüggesztésének lehetőségét. Ezt az igencsak megdöbbentő adatot a Magyar Nemzeti Bank (MNB) tette közzé. Az adósokat – főként a személyi hitellel rendelkezőket - azonban mindez kevéssé hatotta meg. Bár a tavaly márciusban elrendelt, és a kormány által azóta folyamatosan hosszabbítgatott általános hiteltörlesztési moratóriumból bármikor ki lehetne lépni, az adósok jelentős része egyszerűen benne ragadt.

Az MNB adatai szerint májusban 1,3 millió lakossági kölcsönt – 2900 milliárd forintot - még mindig nem törlesztettek. A bankok lapunk körkérdésére adott válaszai alapján a nyári hónapokban sem gyorsultak fel a kilépések, a Magyar Bankszövetség júliusi közleménye szerint akkor 1 millió lakossági ügyfél élt még mindig a fizetési moratóriummal.

Az MNB lapunknak küldött adatai szerint tavaly év vége óta a személyi hitelekkel valamivel nagyobb számban hagyták ott a moratóriumot, mint a lakáshitelekkel: december és május között 64 ezer személyi hitelt, és 42 ezer lakáshitelt kezdtek el újra fizetni. A legnagyobb arányban – 67 százalékban – azonban még mindig a személyi hiteleknél éltek a visszafizetés halasztásának lehetőségével az adósok, pedig épp ezen kölcsönöknél lesz a legmagasabb a moratórium ára. A lakáshitelesek már az induláskor is kisebb arányban vették igénybe a moratóriumot, májusban pedig az arra jogosult, tavaly március előtt felvett hitelállomány 41 százalékát nem törlesztették, pedig itt arányaiban kisebb az ár.

A jegybanki felmérések szerint azonban a moratóriumos ügyfelek kevesebb, mint harmada van csak tisztában a következményekkel: az elnyúló futamidővel és a megnövekedett költségekkel. Azt nem tudni, hogy a cikk elején idézett jegybanki példaszámítás hány moratóriumosra vonatkozna, hiszen nincsenek – vagy legalábbis nyilvánosan nem elérhetőek – olyan statisztikák, amelyek megmutatnák, a moratóriumosok mikor és milyen kondíciókkal vették fel hiteleiket. Minél régebbi személyi hitelről van szó azonban, annál nagyobb lehet a kamat, hiszen 2013-ban még 25, 2017-ben viszont már „csak” 15 százalék körül járt a személyi kölcsönök átlagos kamata.

A kamat mértéke ugyanakkor nem csupán az igénylés időpontjától, hanem a felvett összeg nagyságától és az adós jövedelmétől is függ. A személyi hitelek piaca az elmúlt években kettészakadt. A magasabb jövedelműek egyre nagyobb hitelösszegeket vettek föl egyre olcsóbban, és ebből tovább gyarapodtak, lakást újítottak fel, vagy autót vásároltak. Az alacsonyabb keresetűek viszont kisebb hitelösszegekből próbáltak egyszerűen csak túlélni, váratlan kiadásokat fedezni – temetést, iskolakezdést fizetni -, és ezekért jóval többet fizettek.

Az átlagnál kedvezőbb feltételekkel ugyanis a magasabb jövedelmű, nagyobb összegeket igénylő ügyfeleknek adnak hitelt a bankok, mert ők kevésbé számítanak kockázatos adósoknak. Az időnként pénzügyi problémákkal küzdő, alacsonyabb keresetű ügyfelek viszont már eleve rosszabb pozícióból indulnak a bankoknál. Mivel nagyobb kockázatot jelentenek nemfizetés szempontjából, jóval magasabb kamattal juthatnak csak személyi kölcsönhöz. Az egyik bank 2018-ban például egy 1,5 millió forintos, 5 éves futamidejű személyi hitelt 16,3 százalékos teljes hiteldíjmutatóval (THM) kínált a minimálbérből élőknek. A 450 ezer forint feletti jövedelemmel rendelkezők viszont 8,31 százalékos THM-mel juthattak hozzá ugyanehhez a hitelhez. A visszafizetendő összeg tekintetében ez több mint 300 ezer forintos különbséget jelentett: a minimálbéreseknek 2,15 millió forintot, a 450 ezer felett keresőknek 1,82 millió forintot kell visszafizetniük 5 év alatt a 1,5 milliós kölcsönért.

Ezt a különbséget fejeli meg most a moratórium, hiszen a magasabb kamatokkal fölvett hiteleknél nagyobb ára lesz a szüneteltetésnek. Az elmaradt kamatokat ugyanis később vissza kell fizetni, de mivel a moratórium után sem nőhet az eredeti havi törlesztőrészlet, a futamidő hosszabbodik meg, ami alatt tovább ketyegnek a kamatok. Márpedig egy 2022 júniusáig tartó moratórium esetén a hitelek több, mint felénél az eredetihez képest több mint három és fél évvel tolódna ki a futamidő. Az MNB számításai alapján a személyi hitellel rendelkező adósok több mint felénél emiatt 40 százaléknál is nagyobb mértékben ugrana meg a teljes visszafizetendő összeg a 27 hónapos moratórium teljes kihasználása esetén (ha valóban jövő júniusig lesz hosszabbítás). Egy 15 százalékos kamattal felvett 1,5 milliós személyi kölcsön esetében az eredeti hitelösszeg felét – 766 ezer forintot - ki kellene fizetnie pluszban annak az adósnak, aki még 5 évig törleszt a moratórium jövő júniusi megszűnése után. Ha viszont csak 7 százalék a kamat, akkor csak plusz 283 ezer forint lenne a moratórium ára. A 25 százalékos kamat viszont több, mint 1, 7 milliós többletköltséget jelentene.