Sok ezren dolgoznak az internetes banki csalásokra szakosodva, a folyamatosan fejlődő, a legkorszerűbb technológiákat és magasan képzett szakembereket alkalmazó vállalkozások cégszerűen működnek, nagy fokú professzionalizmus mellett – mondta Gergely Péter, a BiztosDöntés.hu pénzügyi szakértője, akit a kibertérben bankszámlákra vadászó csalásokról kérdeztünk. A világ egyre előrehaladottabb digitalizációja segíti az internetes csalók munkáját, hiszen az elmúlt években robbanásszerűen nőtt az internetet használók mellett a netes bankolást választók száma, ráadásul manapság kis költséggel akár több millió elektronikus levél vagy sms is elküldhető. A potenciális áldozatjelöltek elérése korábban ebben a nagyságrendben elképzelhetetlen volt, és néhány száz vagy ezer ember elérése is nagy költséget jelentett.

A csalók kezére játszik, hogy sokat netezünk, legtöbbször a telefonunkról, sokféle alkalmazást használunk, a legkülönbözőbb platformokat vesszük igénybe. A vásárlások és a kifizetések jelentős részét is a mobilunkról bonyolítjuk, és közben rutinszerűen cselekszünk és figyelmetlenné válunk – jelezte Gergely Péter. A Covid alatt a világ digitalizációja hihetetlenül felgyorsult, akár tíz évet ugorhattunk előre az időben. Sajnos a felhasználók számának emelkedése és a nethasználat tudatossága nem tartott lépést egymással. Ez megállapítás azért is fontos, mert a netes csalók lényegesen jobban ismerik a digitális eszközöket és technikákat, mint a felhasználók túlnyomó többsége. Külön gond, hogy az online kapcsolatok lélektanában is sokkal profibbak, mint gondolnánk – tette hozzá.

A netes csalók arra törekednek, hogy megszerezzék bankkártya adatainkat, ezért akarnak bizalmunkba férkőzni. Éppen azért érnek célba, mert a százezres vagy milliós nagyságrendben kiküldött e-mailek címzettjei között mindig akad pár száz vagy ezer hiszékeny ember. Őket keresik. Többféle módszerrel élnek, amikor megtalálták későbbi áldozataikat. Sokszor banki alkalmazottnak adják ki magukat, aki adategyeztetés miatt keresi az ügyfelet. Fontos tudni, hogy telefonon a bank soha nem kér adatokat a bankszámláról és a küdokról, részben biztonsági okokból, és mert ügyfeleik adataival rendelkeznek, így ezek egyeztetése szükségtelen.

A csalási kísérletek egyik másik formája, ha értékes tárgyakat – mások mellett mobiltelefont, edzőcipőt – töredékáron kínálnak megvételre. Tipikus eset, hogy 20 ezer forintért vásárolhatunk iPhone telefont, vagy márkás edzőcipőt, ahogyan az is, hogy egy nyereményjáték sorsolásán nyertünk, vagy az, hogy egy közismert csomagküldő szolgálat az útban lévő csomag kapcsán vámkezelés miatt kéri, hogy utaljunk át egy szerényebb, néhány száz forintos összeget – hallhattuk Gergely Pétertől. Ez utóbbi a csalók technikájának egyik újabb fogása, akik rájöttek, hogy sok esetben jobb lehet a „sűrű fillér, mint a ritka forint”. Ha utólag rájövünk, hogy becsaptak, nem megyünk néhány száz forintos kár miatt a rendőrségre – vont mérleget a szakértő. A csalók haszna jelentős lehet, mert ezzel a trükkel akár több tízezer ember is átverhető. Ráadásul ezek csalások vélhetően nem kerülnek bele a netes csalásokat összesítő statisztikákba.

A bűnözők persze nem mondanak le a sokkal nagyobb összegek megszerzéséről sem, mondhatni, kombinálják a milliós lenyúlásokat és a „sok kicsi sokra megy” technikájával.

Ha bankkártya és bankszámlánk adataihoz akarnak hozzájutni, akkor általában azzal a körmönfont mesével próbálkoznak, hogy pénzintézet képviseletében felhívnak bennünket, és elmondják, hogy támadás alatt áll a bankszámlánk, ki kell onnan menteni a pénzt. Hiába bárgyú a mese, sokan bedőlnek ennek, és a telefonbeszélgetés során megadják netbanki azonosítójukat, jelszavukat, bankszámlaszámukat, sőt azt az sms-ben kapott extra kódot is, ami számlákon zajló műveleteket jóváhagyásához szükséges. Pénzintézet nevében telefonáló csaló a beszélgetés végén megkéri az ügyfelet, hogy egy technikai számlára utalja át bankszámláján lévő pénzét, mert az így kerül biztonságba. A „technikainak” nevezett számla a csalóké, és az elküldött pénzt azért sem lehet visszaszerezni, mert az átutalást a számlatulajdonos kezdeményezte és hagyta jóvá. Több olyan eset is ismert, amikor az ügyfél bankszámlája feletti rendelkezést is átengedte a telefon vele kapcsolatban lévő csalónak, aki így nem csak szabadon felhasználható pénzétől, hanem megtakarításaitól is megfosztotta az áldozatot. Volt példa arra is, hogy kölcsönfelvételével további kárt okozottak a megtévesztett banki ügyfélnek.

Jönnek az átutalási limitek

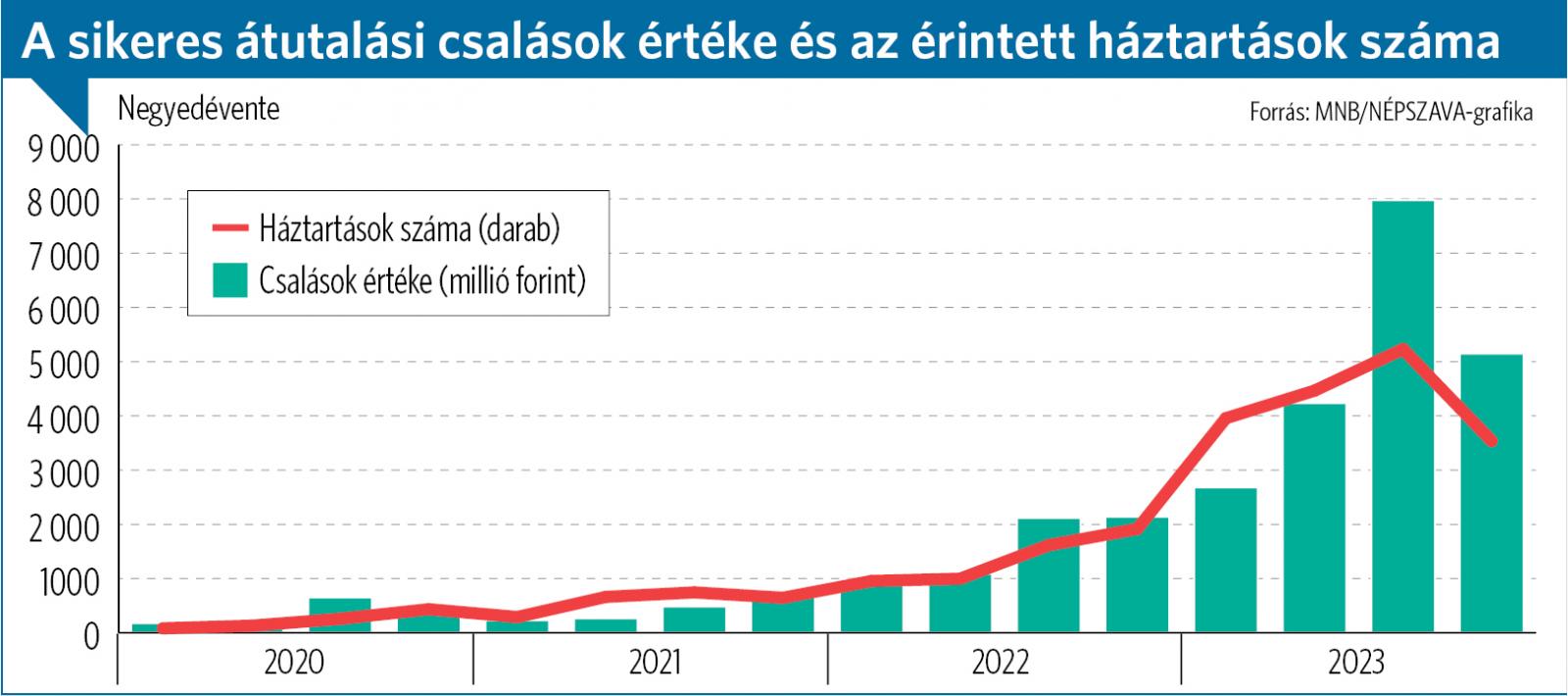

Az elmúlt években jelentősen megnőtt a hamis átutalásokkal elkövetett csalások száma, a Magyar Nemzeti Bank adatai szerint tavaly 17,1 ezer magánhasználatú bankszámláról 20 milliárd forintot emeltek le a csalók. Ugyanezek az adatok 2020-ban még évi 907 esetben 1,4 milliárd forintos kárt mutattak. Míg korábban a csalók kizárólag a könnyebben megszerezhető bankkártya-adatokra utaztak, 2022-ben felismerték az azonnali átutalásban rejlő lehetőségeket. Ma már hazai bankszámlák között 5 másodperc alatt akár 20 millió forintot is át lehet utalni, pontosabban csak az efeletti összegek utaznak egy napot. Az átutalásos csalásokhoz a visszaélőknek hozzá kell férniük az áldozat internet- vagy mobilbankjához, ezt jellemzően adathalászati módszerekkel érik el. Az MNB adatai szerint egyetlen átutalásos csalással tavaly átlagosan 1,1 millió forinthoz jutottak a csalók. Ez 17,1 ezer egyedi esetet jelent. Ezzel szemben csak tavaly 182 ezer bankkártyával elkövetett csalást követtek el, ám ott az egy csalásra jutó kár 44,9 ezer forint volt. Az ok a bankkártya és átutalási limitek közötti különbségeben van, míg a bankkártyaforgalomban az egyszeri és napi limitek pár tízezer forinton vannak korlátozva, az átutalások esetében eddig ilyen korlátozás nem volt, vagy ha volt is sokkal ritkábban állították be ezt az ügyfelek.

Ez a helyzet az elmúlt hónapokban megváltozott, illetve folyamatosan megváltozik, ugyanis a Magyar Nemzeti Bank minden kereskedelmi bank számára kötelezővé tette, hogy szeptembertől átutalási limiteket állítsanak be az ügyfeleiknél – erről elsőként a Bank360.hu írt, hozzátéve, hogy az OTP már májustól bevezette a napi egymillió forintos átmeneti átutalási limitet. Az MNB ajánlása szerint a bankoknak azt is biztostaniuk kell, hogy megfelelő kontroll és ellenőrzés mellett az ügyfelek szabadon emelhessék meg az átutalási limiteket, ha épp arra van szükségük. Az átlagos lakossági ügyfél életében egyszer-kétszer vásárol lakást, ez esetben lehet szükség a magas, 20 millió forintos átutalási limitre. De nem mindennapos az autó vásárlása sem, vagyis egy- két évente van szükség több milliós átutalásra.

A Bank 360 és lapunk gyűjtése gyűjtése szerint a bankok jelenleg meglehetősen eltérően kezelik a kérdést. Az MBH Banknál például jelenleg még nincs kötelező napi átutalási limit, de azt az ügyfelek egyedileg beállíthatják internetes fiókjukban – a mobilbankban erre nincs lehetőség. A MBH Bank is felismerte a fizetési csalások kockázatát, ám ez egyelőre arra terjed ki, hogy az ügyfeleinek a csalások elleni biztosítás megkötését javasolják. Az Erste Bank is értesítette ügyfeleit az elektronikus csatornákon keresztül, hogy a banknál jelenleg az átutalásoknál 25 millió forintos értékhatár van érvényben – ezeket vagy a bankfiókokban vagy elektronikus úton módosíthatják. Áprilisi adatok szerint UniCredit Banknál az alapértelmezett tranzakciós limit forint bankszámlák esetén 200 000 forint, a napi limit pedig 500 000 forint a mobilapplikációban, a K&H-nál nincs limit, a CIB Bank pedig az MNB ajánlásoknak megfelelően szeptembertől alakítja ki eljárásokat.

Védelmi intézkedések

Az MNB a bankoktól nem csupán azt várja, hogy a limitkezeléseket szigorítsák, hanem ennél jóval komplexebb csalásfelismerő eljárásokat vár el a kockázatkezelő szakértőiktől. A pénzintézetek az elmúlt hónapokban sorra vezették be az új védelmi intézkedéseket, ennek eredményei már a tavalyi utolsó negyedévi adatokban is jól látszottak. Ugyanis 2024 utolsó három hónapjában mind az esetszámot, mind az okozott kárt tekintve csökkenést tapasztalt az MNB. A jegybank szerint az átutalásokkal kapcsolatos kedvező adatoknál közrejátszhatott, hogy több bank fejlesztette saját informatikai visszaélésszűrő rendszereit. A fogyasztók oktatásában oroszlánrészt vállal magára – az immár 10 hatóság, érdekvédelmi szerv részvételével működő – KiberPajzs együttműködés. A további előrelépésben kulcsszerepe lehet az eddig is kiemelt tényezőknek számító: banki IT-rendszerek folyamatos fejlesztésének, az ügyfél-tudatosság további erősítésének, illetve az intenzív rendőrségi fellépésnek – írták közleményükben.