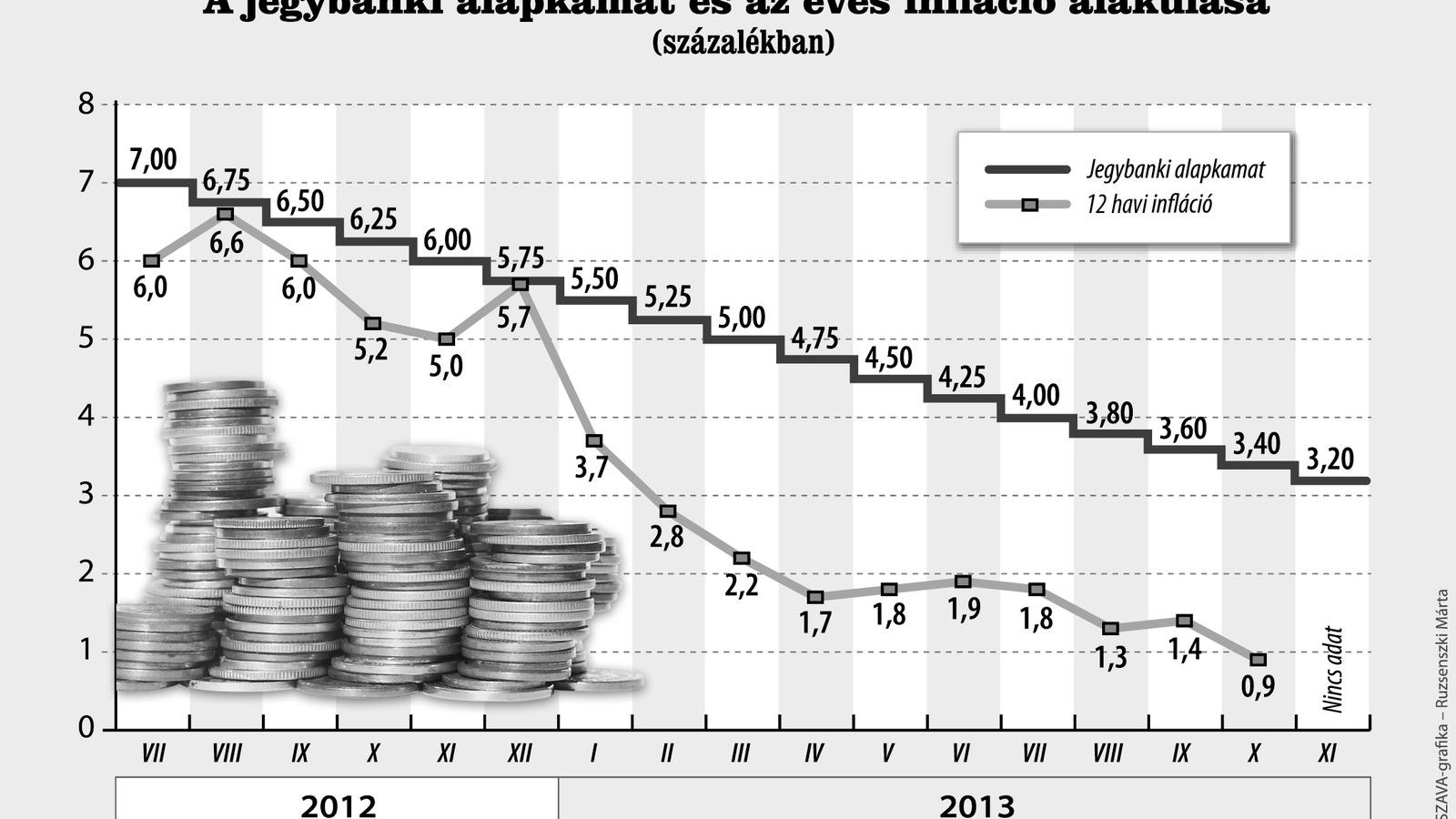

Tizenhatodik egymást követő alkalommal döntött úgy a Monetáris Tanács tegnap, hogy ismét 0,20 százalékponttal csökkenti a forint alapkamatát, amely most már csak 3,20 százaléknál tart.

A kamatvágási sorozat 2012. augusztusában még Simor András időszakában indult, bár az MNB korábbi elnöke és két alelnöke - amíg betöltötték pozíciójukat - mindvégig a tartás mellett szavazott.

A Fidesz által delegált jegybankárok azonban többségben voltak, majd ez év tavaszától már egyszínű, a jelenlegi kormánypártot nagyrészt támogató Monetáris Tanács tagok szinte egyhangúlag a mérséklés mellett szavaztak.

Egyikük Pleschinger Gyula, korábbi adó- és pénzügyi államtitkár azonban kilóg a sorból. A legutóbbi két alkalommal, októberben és novemberben, amikor az ugyancsak 0,20-0,20 százalékpontos kamatvágás történt - a jegyzőkönyvek tanúsága szerint - megelégedett volna a 0,10-0,10 százalékos mértékkel, de a többiek leszavazták.

Pleschinger Gyula legutóbb a Reuters hírügynökségnek adott nyilatkozatában úgy foglalt állást, hogy az MNB-nek tovább kell csökkentenie a kamatvágás mértékén, elejét véve egy jelentősebb kamatemelésnek, ha romlana a hangulat a nemzetközi piacokon.

Akárcsak 2012 augusztusában - amikor a kamatvágási sorozat elindult - idén is a nyolcadik hónapban történt jelentős változás a jegybank döntéseiben.

Addig - hosszú évek óta - 0,25 százalékpontos volt a legkisebb kamatlépcső, amivel a jegybankárok módosíthattak a rátán.

Idén augusztustól megnyílott a lehetőség arra, hogy 0,10 százalékpontos legyen a kamatváltoztatás legkisebb mértéke. Azonban azóta a jegybankárok ennek kétszeresével vágnak, amivel a jelek szerint Pleschinger Gyula nem ért egyet.

A jegybankár a Reuters hírügynökségnek erről így fogalmazott: "'Döntéseimkor az a szándék vezérelt, hogy csökkenjen a kockázata egy váratlan kamatemelésnek (...) A hangulatváltozás bármikor bekövetkezhet."

Az MNB Monetáris Tanácsa úgy látja, hogy az inflációs és reálgazdasági kilátások alapján, az ország kockázati megítélésének figyelembevételével sor kerülhet még óvatos kamatcsökkentésre - olvasható a tanács közleményében.

A testület megítélése szerint a magyar gazdaságot számottevő kihasználatlan kapacitás jellemzi, az inflációs nyomás tartósan mérsékelt maradhat. A 3 százalékos inflációs cél középtávú elérése további monetáris lazítás irányába mutat.

A globális pénzügyi környezet változékonyan alakul, a monetáris politika mozgásterét az ország kockázati megítélésének tartós és érdemi elmozdulása befolyásolhatja - áll a dokumentumban.

A közleményben kitérnek arra, hogy az idén folytatódik a magyar gazdaság bővülése, amit jövőre további élénkülés követhet.

Az erősödő gazdasági aktivitás mellett a kibocsátás továbbra is elmarad potenciális szintjétől, miközben a magas, de csökkenő tendenciájú munkanélküliség meghaladja a strukturális tényezők által meghatározott hosszú távú szintjét.

A nemzetközi befektetői hangulat a meghatározó jegybankok nem konvencionális eszközeinek jövőjével kapcsolatos bizonytalanság következtében változékonyan alakult, miközben Magyarország kockázati megítélése az elmúlt hónapban a fejlődő piaci tőkekivonás újabb hullámával egyidejűleg enyhén romlott.

A monetáris tanács értékelése szerint a nemzetközi pénzügyi környezet összességében támogató maradt, azonban a globális pénzpiaci hangulat változékonysága továbbra is kockázatot jelent, ami az óvatos monetáris politika fenntartását indokolja - olvasható a monetáris testület közleményében.

Az előző hónaphoz képest most novemberben sem a globális, sem a hazai folyamatokban nem történt jelentősebb változás, így az MNB 0,20 százalékos kamatvágása nem okozott meglepetést - írta lapunknak gyorselemzésében Bebesy Dániel, a Budapest Alapkezelő portfóliómenedzsere.

A szakember utalt arra, hogy az előző az októberi 0,9 százalékos inflációs adat 40 éves mélypontot jelentett, és a rezsicsökkentés miatt az év hátralevő részében az ütem tovább csökkenhet, akár nulla százalék közelébe.

A vártnál jobb harmadik negyedéves GDP adat Bebesy Dániel szerint nem fogja érdemben befolyásolni a Monetáris Tanács döntését, a havonta publikált reálgazdasági teljesítményt tükröző makrogazdasági adatok ugyanis továbbra is gyengék.

A globális hangulat ugyan kicsit romlott októberhez képest, miután az amerikai állampapírok ismét emelkedni kezdtek, azonban az ijedtség nem hasonlítható a nyári hónapok során tapasztaltakhoz.

Az MNB feszültebb helyzetek során is többször vágott már az év során - mondta a Budapest Alapkezelő portfoliómenedzsere.

A szakember ugyanakkor felhívta a figyelmet arra, hogy a feltörekvő piaci kötvényportfoliókból való tőkekivonással összhangban a külföldiek által birtokolt magyar állampapír állomány novemberben tovább csökkent.

A kamatdöntő ülések jegyzőkönyvének tanúsága szerint a monetáris tanács egyik tagja szerint a jelenség fokozottabb óvatosságot követelne, azonban a tanácstagok többsége szerint ez egyelőre nem jelentős probléma.

A Budapest Alapkezelő szakembere szerint jövőre azonban a fejlett piaci hozamok emelkedésével párhuzamosan tovább folytatódhat majd a tőkekivonás a feltörekvő piacokról, ami kihívás elé állíthatja majd az MNB-t.

A tegnapi kamat kamatdöntés kapcsán Horváth Ákostól, az Equilor Befektetési Zrt. elemzőjétől megtudtuk, hogy az amerikai szövetségi jegybank szerepét betöltő Federal Reserve (FED) eszközvásárlási programjának kivezetése nagy valószínűséggel jövőre csúszik át.

Eközben az Európai Központi Bank (EKB) háza tájáról érkező hírek (negatív betéti kamat, eszközvásárlási program) mind-mind abba az irányba mutatnak, miszerint Európa megkésve, de legalább hozzákezd a monetáris lazítás eszköztár bővítéséhez.

Pessuth Tamás, a kormányhoz közelálló Nézőpont Intézet szakértője arra hívta fel a figyelmet, hogy az EKB is a növekedés stabilizálására törekszik, illetve a túlzottan alacsony infláció elkerülése érdekében novemberben kamatot csökkentett.

(A napokban már olyan hírek is felbukkantak a nemzetközi pénzügyi sajtóban, hogy az euróövezetben akár negatív kamat is elképzelhető, magyarul a betétes fizethet azért, hogy pénzét egy bankban elhelyezte.)

Magyarországon azonban a jövő év elejétől már megindulhat a pénzromlás ütemének gyorsulása, hiszen februárban kiesik a bázisból az előző évben végrehajtott közműdíjcsökkentés végrehajtása, ami ettől a ponttól kezdve ellentétes hatással bír - mondta Horváth Ákos.

A belső fogyasztás kisebb bővülésén és a gyengülő forint hajtotta exporton keresztül a gazdasági növekedés is beindulhat. Az Equilor szakértője ehhez hozzátette, hogy az MNB-nek a speciális inflációs környezet és a globális hatások kettősségében kell majd lavíroznia, ezért véleménye szerint az óvatosság még inkább indokolt lesz a részéről.

A FED jövő márciusban biztosan lépni fog - így vélekedett Oszlay András, a Takarékbank vezető elemzője, ennek hatására az amerikai kincstári papírok hozamai is emelkedni fognak, s ez nyomást helyez majd a feltörekvő piacok eszközeire.

A szakember szavait úgy lehet értelmezni, hogy ezzel véget érhet a Magyarország számára is kedvező időszak, amikor a világ szinte fuldokolt az amerikai pénzekben, és ezekből a befektetésekből Magyarországnak is jutott.

Mivel a hazai állampapírok hozamelőnye a folyamatos kamatvágások révén elfogyóban van, így könnyen előfordulhat, hogy a külföldi befektetők keveselni fogják azt a kockázati felárat, amit a magyar kibocsátású állampapírok jelentenek. Ez is előbb-utóbb "megágyazhat" a kamatemelésnek.

A folyamatosan csökkenő alapkamat hitelezés-ösztönző reálgazdasági hatása - a szakértők szerint - csak később következhet be.

Bár már nagyon várják, de a hazai részvénypiacon sem növeli meg az árfolyamokat, annak ellenére, hogy az Egyesült Államok tőzsdéi nap, mint rekordokat döntögetnek.

A devizapiacokra ezzel szemben kihat, annak ellenére, hogy kisebb megingásoktól eltekintve az euró árfolyama már hosszú hetek óta a 300 forintos szint közelében mozog.

Pénzpiaci szakértők szerint a gyenge forintban érdekelt kormány.

Megbüntették a Napit

Tiltott piacbefolyásolás miatt egyenként 3 millió forintra büntette a Napi Gazdaság Kiadót és a Nánapi.hu hírportált a MNB, amely a pénzügyi felügyelet szerepét is ellátja.

Az MNB egy október 16-án, "Norvégia is figyelheti a Hernádi-ügyet" címmel megjelent írás miatt indított hivatalból piacfelügyeleti vizsgálatot.

A Napi.hu-n, valamint a Napi Gazdaság című újságban is megjelent cikk azt taglalta, hogy a norvég állami olajalap mérlegelheti 1,6 százaléknyi Mol-részesedésének eladását, mivel etikai szabályzata alapján nem tarthat olyan cég részvényeiből, amely korrupcióval gyanúsítható.

A cikk szerint a Mol vezetője elleni, horvátországi korrupciógyanú miatt az alap fontolóra veheti a Mol-részvények eladását.

Az írás hatására a Mol-részvények aznap nagy forgalomban 6 százalékos árfolyamesést szenvedtek el, 14 350 forintig csökkent az áruk nap közben, a papír végül 4,39 százalékos áreséssel, 14 600 forinton zárta a kereskedést - eddig a közlemény.

Korányi G. Tamás, a Napi.hu főszerkesztője az MNB döntése kapcsán felteszi kérdést: "... mire való a sajtó, hiszen a cégek által magukról kötelezően előírt információkat a tőzsde vagy éppenséggel a felügyeleti funkciót ellátó jegybank honlapján is elolvashatják." A határozatot jogszabályi okokból nem lehet fellebbezni, a bírósági megtámadásra még 18 napjuk van Korányiéknak.

Rekordösszeg kommunikációra

Többe kerül a jegybank Növekedési Hitelprogramjának (NHP) reklámozása, mint amennyit a Magyar Nemzeti Bank az elmúlt nyolc évben összesen kommunikációra fordított.

Az MNB lapunknak ugyanakkor kiemelte: a hatmilliárd forintos keret csak akkor költhető el, ha a teljes 2000 milliárd forintos hitelkeret elfogy.

A nagy port kavart médiatendert úgy írta ki a jegybank, hogy az NHP keretének 0,3 százalékát fordíthatja a pályázaton nyertes cég médiavásárlásra, rendezvényszervezésre, piackutatásra.

A számok alapján szakértők szerint akár az is elképzelhetőnek tűnik, hogy elírás történt a pályázatban, és a hitelkeret 0,03 százaléka lenne reális.

Király Júlia: Sok bedölt kölcsön lesz

Csak a sikerekről hallani az MNB növekedési hitelprogramjával kapcsolatban, pedig az akció kockázatos, és nagyon rosszul is elsülhet - mondta az ATV-nek adott tévéinterjúban Király Júlia, a jegybank korábbi alelnöke.

Szerinte a Matolcsy György irányítása alatt álló MNB legfrissebb jelentéseiből feketén-fehéren kiderül, hogy a magyar gazdaság leszakadóban van környezetétől.

Ma csak arról hallani, milyen kiválóan működik a hitelprogram, ám a volt alelnök ezzel kapcsolatban felhívja a pénzügyi szakma egyik alapszabályára a figyelmet: nem lehet semmilyen intézkedés csak pozitív.

Mindig benne vannak a pakliban a negatív forgatókönyvek. Örülne, ha a magyar gazdaság olyan jól hasítana, hogy simán kinövekedné a program költségeit, ám ez korántsem garantált.

Király Júlia tartja azt a korábbi állítását, miszerint a növekedési hitelprogram négy-öt év múlva sok bedőlt kölcsönt eredményezhet.

Ezt támasztja alá, hogy olyan pénzintézetek adják tovább az MNB pénzét, amelyeknek viszonylag kevés tapasztalatuk van az ilyen típusú hitelezésben.

Amíg csak kisebb összegről van szó, kisebb a kockázat, amint azonban emelkedik a jegybank kedvezményes hitelkerete, az álmoskönyvek és a korábbi tapasztalatok szerint úgy nő a bizonytalanság.

Az alacsony infláció kockázata

Az októberi inflációs mutató, a 0,9 százalékos érték meglepte még a legtapasztaltabb kutatókat is, ők ugyanis 1,4 százalékkal számoltak.

Akkor természetesen nem számolhattak még az azóta végrehajtott 11,1 százalékos újabb rezsicsökkentéssel. Ez már azzal a veszéllyel járhat, hogy megfelelő mértékű gazdasági növekedés hiányában az áruk és a szolgáltatások már olyan áron kelnek el, amelyeknek termelési, előállítási költségeit az áraik nem fedezik.

Ennek kockázata azonban ma még elég kicsi, mivel a maginflációs mutatóra értéke még mindig 3,5 százalék közelében állomásozik.

(Maginflációnak azt az inflációs mutatót nevezzük, amelyet megtisztítanak a gyorsan változó külső gazdasági hatásoktól. Ilyen lehet például az üzemanyagok, az energia és a gyógyszerek árszínvonala).

A defláció tartóssá válására pedig abban az esetben kerülhet sor, ha a lakosság feláldozza fogyasztási törekvéseit a megtakarítás oltárán.