A hazai bankok mobilbank-applikációit több millió alkalommal töltötték le az ügyfelek. Ez persze nem jelenti azt, hogy ennyien élnek is a lehetőséggel. A Magyar Nemzeti Bank (MNB) legutóbbi Fintech-jelentése szerint a hazai bankok lakossági ügyfeleinek 51 százaléka használt mobil-, vagy netbankot, már 2022-ben is. A mobilbankot 34 százalékuk, a netbankot 17 százalékuk, míg további 3 százalékuk a telebankot, vagyis a telefonos ügyfélszolgálatokat részesítette előnyben. A lakossági ügyfelek 28 százaléka egyszerre használta az elektronikus csatornákat és a bankfiókokat és ugyanezen felmérés szerint mindössze 18 százalékuk választotta a személyes ügyintézést akkor is ha az megkerülhető volt.

A bankok egyértelműen érdekeltek a digitális felületeik használatában, hisz ezáltal jelentősen csökkenthetők a működési költségeik. Ez persze előbb-utóbb felveti az újabb fiókbezárások kérdését is. Ráadásul van, hogy egy-egy banknál egyszerre több ezer ember bankol elektronikusan. Ha ők mind bemennének egy fiókba, akkor tömegek állnának sorba ügyintézésre várva, és azt gyakorlatilag nem tudná kezelni a rendszer.

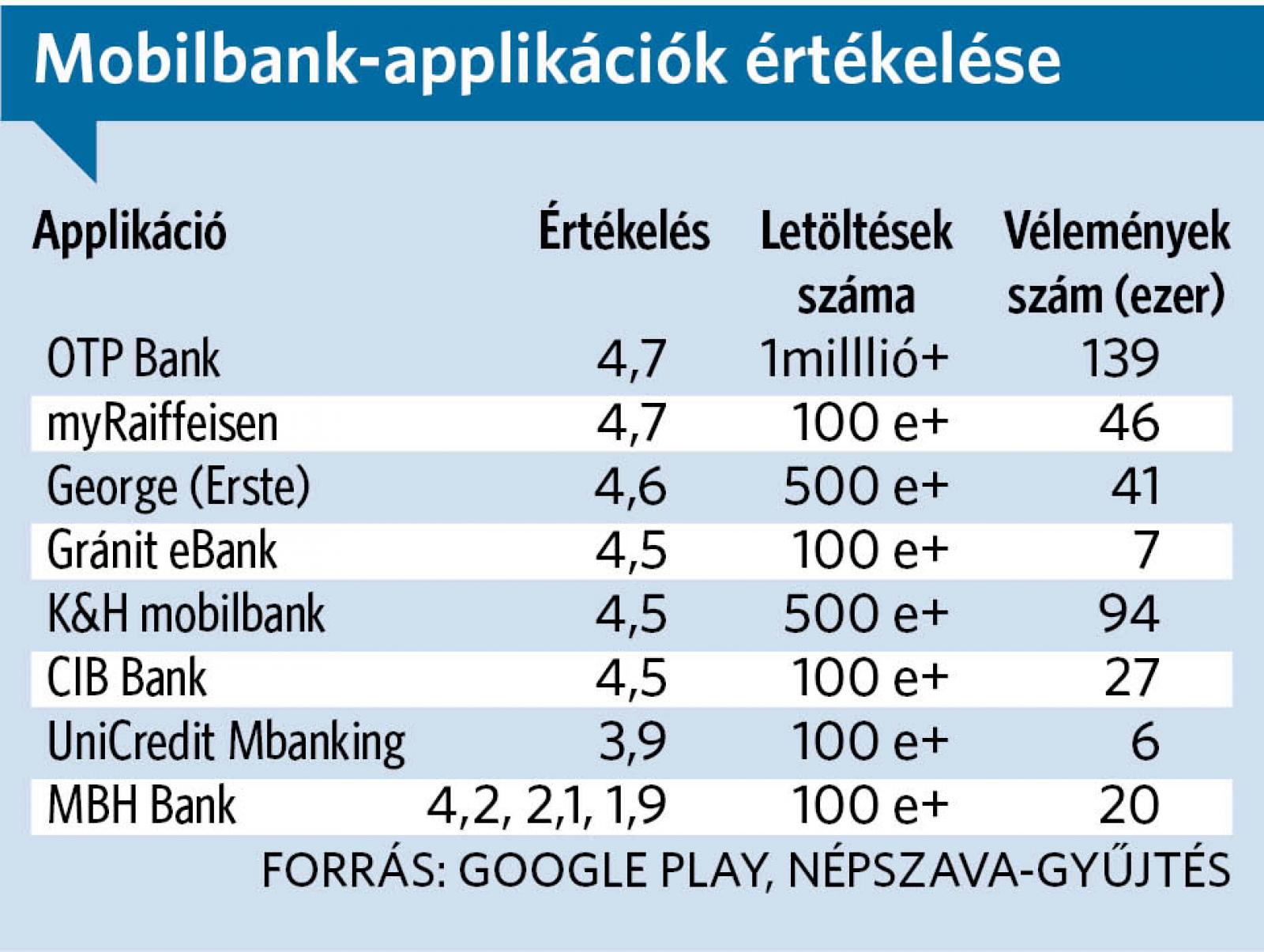

A hazai bankok mobilbank-applikációit több millió alkalommal töltötték le a Google Play digitális szolgáltató adatai szerint. A magyar ügyfelek általában elégedettek a hazai bankok alkalmazásaival, az értékeléseik többsége az 1-5 skálán 4,5 felett található, ami kifejezetten jó eredmény.

Nem meglepő módon a legtöbb letöltést az OTP tudhatja magáénak, amely egyértelműen a hazai bankrendszer legnagyobb szereplője, ráadásul kifejezetten erős a lakossági szegmensben. Az viszont már meglepő, hogy a pénzintézet pár éve megújított applikációja 4,7 pontos értékelést kapott a felhasználóitól. Korábban ugyanis az OTP nem az innovációról és a rugalmasságáról volt híres. Az ügyfelek szerint ebben komoly változás történt az elmúlt években. Az OTP-hez hasonlóan a Raiffeisen is 4,7 pontos értékelést kapott, a harmadik helyre az Erste Bank George appja jött fel, amely bizonyos értelemben úttörő volt a magyar piacon, ennek következtében korábban gyermekbetegségekkel küzdött. Mára ugyancsak nagyon jó, 4,6-os értékelést kapott a felhasználóitól. A lista túlsó végén az MBH Bank áll, amely még mindig a fúziós örökséggel küszködik: a bankot az egykori MKB Bankból, Budapest Bankból és a Takarékbankból gyúrták össze és láthatóan még nem sikerült a digitális integráció. Az ügyfelek ugyanis 4,2, 2,1, 1,9 pontra értékelik a bank appját attól függően, hogy korábban melyik pénzintézethez tartoztak. A BB-nek már a fúzió előtt volt egy viszonylag jól működő applikációja, ezért kaphatta meg a 4,2 pontot, a volt MKB-s és takarékbankos ügyfelek viszont láthatóan nem igazán voltak elégedettek a szolgáltatásokkal.

A mobilbanki szolgáltatások széleskörűek, ma már teljesen természetes, hogy az applikáción keresztül lehet a bankkártyákkal kapcsolatos ügyeket (limitmódosítás, letiltás), átutalásokat, hitelügyeket intézni.

Vannak olyan bankok, amelyek a befektetési szolgáltatásaikat is az alkalmazáshoz csatolták, sőt devizaátváltásokat is lehet intézni rajtuk keresztül.

Mindenféle kényelmi funkciókkal is próbálják bővíteni az appokat, lehet velük autópálya-matricát, buszjegyet vásárolni, de a felhasználók többsége mégis a legalapvetőbb funkciókhoz ragaszkodik. Ugyanakkor még mind a mai napig komoly különbségek vannak a bankok applikációi között – például van olyan bank, amely nem jutott el odáig, hogy push üzenetekben értesítse az ügyfelét számlaegyenlege változásáról vagy a – akár idegen – kártyahasználatról, vagyis nem sikerült kiváltaniuk a ma már korszerűtlen sms-üzeneteket. Viszont mára teljesen elfogadott a bankkártyák digitalizálása az applikációkban, ezáltal a mobilbankkal közvetlenül lehet fizetni az internetes vásárlásokkor, hiszen ez estben a mobiltelefon kiváltja fizikai bankkártyát is.