Megtakarítási szempontból két pocsék évet hagytunk magunk mögött, a részvénypiacon kívül alig-alig lehetett számottevő nyereséget elérni a befektetésekkel. A szakemberek szerint a 2017-es esztendő sem látszik sokkal reményteljesebbnek.

Az elmúlt évek tapasztalatai szerint jelentős éven belüli szezonalitás figyelhető meg az értékpapírszámla nyitásoknál. A január bizonyul mindig a leggyengébb hónapnak, szemben az utolsó negyedévi csúcsidőszakokkal. Ez azért is érdekes, mert a lakosság a karácsonyi ünnepeket megelőzően költ a legnagyobb mértékben, míg a bérmegállapodások nyomán létrejövő keresetnövekedés januártól érzékelhető. Abban azonban, hogy az új számlák több, mint felét az év vége felé nyitják a legnagyobb szerepe annak van, hogy ekkor fizetik ki a vállalati bónuszokat. Ez igazolja az is az, hogy az ebben az időszakban történő befizetések mintegy 80 százaléka egyszeri, vagyis nem folyamatos.

Kevesebb a pénz a bankbetétekben

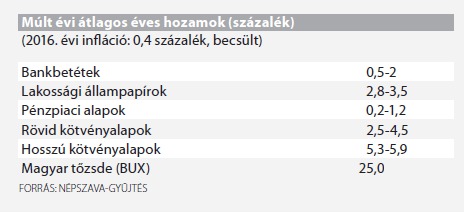

Annak ellenére, hogy a hagyományos bankbetéteket könnyű áttekinteni, kiszámíthatóak és kockázatuk is minimális, mégis azt lehet tapasztalni, hogy az egykor jogosan legnépszerűbbnek tartott pénzügyi termékek 2012 óta folyamatosan elveszítették népszerűségüket. Ennek oka kétségtelenül az, hogy olyan mértékű kamatcsökkenést tapasztalhattunk az elmúlt öt esztendőben, amelynek hatására a háztartások folyamatosan elfordulnak a hagyományos betétektől, ám ezek aránya még mindig magas. Az elmúlt esztendőről rendelkezésre álló adatok szerint, tavaly 450 milliárd forinttal csökkent a lekötött betétek állománya. Általánossá vált, hogy mindössze 0,5 (!) százalékos kamatot fizetnek a betétek után a bankok, és már csak nyomokban fellelhető a 2 százalékos kamat. Érdemes mindig figyelemmel kísérni, hogy melyik bank ígér kedvezőbb kamatokat, Magyarországon meglehetősen gazdag a választék abban a tekintetben, hogy van miből választani.

Minden befektetési formára igaz, hogy a megtakarítások sorsát mindig folyamatosan figyelemmel kell kísérni. banki tapasztalatok szerint nem csekély azoknak a száma, akik letéti számlán tartják a pénzüket, holott erre már csak láthatatlan kamatot fizetnek. Az sem ritka, hogy lejárt futamidejű megtakarítást tartanak, amely már egyáltalán nem fizet kamatot, viszont a jutalékok, díjak, költségek révén viszik a pénzt. Mostanában a bankok nem igazán érdekeltek a megtakarítások ösztönzésében, mivel a hitelezési aktivitás éppen csak éledezőben van. Ennek ellenére mindig lehet különböző akciókkal találkozni, igaz, hogy ezek csak viszonylag rövid futamidőre nyújtanak kiemelkedő kamatokat, ezt követően már csak piaci kamatot adnak.

Az évek során alig-alig változik az a helyzet, hogy hozzávetőleg az emberek 40 százalékának van rendszeres banki kapcsolata. (Leszámítva azt, hogy a rendszeres jövedelmek tekintélyes részét banki folyószámlára utalják át.) A banki szolgáltatásoktól idegenkedők száma annak ellenére alig növekedett, hogy a Fidesz-kormány, valamint a Magyar Nemzeti Bank felhagyott a bankok elleni direkt támadásokkal, a pénzintézetek hitelességének megkérdőjelzésével. Ez a fordulat a devizahitelek forintosítását és az ügyfeleknek a bankokkal történő elszámolását követte. A 2015-ös brókercsődöket követő bizalmatlanság is csak nyomokban maradt meg. Azok váltak többnyire tartózkodókká, akik maguk is a csalások áldozataivá váltak, elkeseredettségüket a kártérítés elhúzódása érthetővé teszi. Emellett van egy nem elhanyagolható méretű csoport, amelynek tagjai családi "hagyomány" miatt nem bíznak a bankokban, és nagy mennyiségű készpénzt tartanak otthon. Az ilyen szándékot erősíti az a jogszabály, amely lehetővé teszi, hogy az ügyfelek havonta kétszer, összesen legfeljebb 150 ezer forint értékben, a folyószámla-tulajdonosok díjmentesen vehetnek fel készpénzt bármely ATM-ből, illetve a pénzintézetek pénztáraiból.

Erőltetik az állampapírt

Az kétségtelen tény, hogy befektetők szempontjából kedvező helyzetet teremtett, hogy a kormány úgy döntött: az állampapír-befektetéseket kedvezőbbé teszi a bankok könnyen elérhető ajánlatainál. Az infláció mértékét akár háromszorosan is meghaladó állampapírhozamoknak azonban nemcsak az egyéni ügyfelek a kedvezményezettjei, hanem a hagyományos biztosítók, a kereskedelmi bankok és a befektetési alapkezelők is, amelyek különösen a hosszabb, 3 éven túli futamidejű állampapírok fő vásárlói. A tapasztalat ugyanis az - mondta a Népszavának Zobor Zsuzsanna, hogy a magánügyfelek főként a rövidebb, egy évet el nem érő diszkont kincstárjegyeket kedvelik, és ez a befektetési szokás aligha változik meg érdemben a közeljövőben sem. K&H Alapkezelő vezérigazgatójának megállapítását az adatok is bizonyítják: a teljes lakossági állampapír állomány mintegy 60 százaléka a "Féléves" és "Kamatozó Kincstárjegyből" tevődik össze. De a Prémium Magyar Államkötvény (PEMÁK) is közkedveltnek mondható, hiszen mintegy 20 százalékos arányban van jelen a lakossági állampapírok között. A jelenleg forgalmazott sorozatok évi 2,75 és 3,25 százalék fix kamatprémiumot fizetnek az inflációt követő kamat felett. Vagyis a PEMÁK-tulajdonosok abban érdekeltek, hogy minél nagyobb legyen a pénzromlás üteme. Amikor tavaly hónapokon keresztül negatív volt az infláció, akkor is a 0 százalékos szinthez mérték a kamatprémiumot. Magyarországon egyébként szabály az, hogy az állampapíroknak nem lehet negatív a kamata. Az állampapírokat - ha valakinek szüksége van a megtakarítására - lehetséges lejárata előtt is visszaváltani. Ez azonban veszteséggel jár, előfordulhat, hogy a befektető még a kötvénye névértékét sem kapja vissza.

Bonyolult termékek

A hagyományos betéteknél és az állampapíroknál kétségtelenül bonyolultabb pénzügyi termékek a befektetési alapok. Megvásárlásukhoz több szakértelem szükséges, amellyel csak a megtakarítók csekély hányada rendelkezik. Ezért érdemes szakemberhez fordulni. Vagyis, aki befektetési jegyet vásárol, annak egyértelmű bizalommal kell viseltetnie a kiszemelt befektetési szolgáltató iránt. Bár a kormány folyamatosan azt sugallja, hogy főként a magyar vagy magyar többségű pénzintézeteket részesítsék az ügyfelek előnyben, mert azok jobban szívükön viselik a hazai befektetők érdekeit, ez az érv hamis. Nem a pénzügyi szolgáltató nemzetisége a döntő, hanem a szakértelme, a brókercsődök után ehhez hozzátehetjük, hogy az üzleti tisztessége is. Ugyanakkor bár a bankokhoz köthető befektetési alapkezelő cégek kétségtelenül szélesebb választékát kínálják a pénzügyi termékeknek, ez korántsem jelenti azt, hogy a még megmaradt, független értékpapír-kereskedőkkel szemben eleve fenntartással kell viseltetni. Az ügyfeleket élteti az a remény, hogy a Magyar Nemzeti Bank, felügyeleti jogkörében eljárva már nemcsak az elkövetett értékpapír-piaci csődök nyomában lohol, hanem folyamatos ellenőrzéseik révén azelőtt beavatkozik a szabálytalan működésbe, mielőtt ügyfélkárok keletkeztek volna.

Mielőtt valaki befektetési jegyet vásárol, saját magának is tisztában kell lennie azzal, hogy mi is a szándéka a tőkéjével, előreláthatóan mikor is lesz szüksége a pénzére? Emellett létfontosságú az is, hogy a befektető ismerje a saját kockázatviselő-képességét. Ebben "hivatalból' segítenek azzal, hogy kötelező jelleggel felmérik a befektető ezen tulajdonságot, s emellett rákérdeznek arra is, hogy az ügyfélnek mekkora tapasztalata van az értékpapírpiacon. Amit viszont legfeljebb vágyként lehet célul kitűzni, az az, hogy milyen hozamot várnak el. Általános szabály, hogy minél kockázatosabb egy pénzügyi termék annál magasabb kamatot/hozamot fizet, viszont nagyot lehet bukni is. Zobor Zsuzsanna is felhívta a figyelmet arra, hogy egy befektetési alap múltbéli teljesítménye korántsem jelent garanciát arra, hogy a jövőben is hasonlóan eredményes lesz a befektetés.

Az összesítések szerint az elmúlt esztendő nem a befektetési alapok diadaléve volt. Összességében 102 milliárd forinttal kevesebb volt a vagyonuk az év végén a január 1-jei befektetett tőkéhez képest. Igazából csak az ingatlanalapok teljesítettek jól. Zobor Zsuzsa azt tanácsolja, az ügyfeleknek, hogy többféle befektetési alapból építsenek portfóliót, így képesek lehetnek az egyes befektetési elemek egymás árfolyamingadozását kiegyenlíteni. Az egyes alapkezelők maguk is gyakran állítanak össze különféle, úgynevezett vegyes alapokat, amelyekbe különböző kockázatú alapokat vegyítenek. Korában számos olyan zárt végű befektetési alap létezett, amely tőkegaranciával járt, vagyis bárhogyan is alakult az egyes vagyonelemek sorsa, a befektető még negatív hozam esetén is visszakapta az induló tőkéjét. Mára annyiban módosult ez a konstrukció, hogy a futamidő alatt elszenvedett veszteség miatt általában a befektetett tőkének már nem 100, hanem csak 90-95 százalékának visszafizetésére vállalnak garanciát az alapkezelők.

A tőzsdei részvények kockázata mindenki előtt közismert. Ugyanakkor a lassan két éve folyamatosan, igen jelentős mértékben növekvő árfolyamot produkáló vezető részvények, "blue chipek" robusztus szereplése sem győzte meg a befektetőket, hogy hosszú távra érdemes részvényt venni azon a Budapesti Értéktőzsdén, amely 2016-ban is a világ negyedik legjobban teljesítő börzéje volt. Ennek ellenére az emberek inkább megszabadulnak tőzsdei papírjaiktól, minthogy gyarapítanák állományukat.

Akik hosszú távra terveznek

A csak lakáscélokra felhasználható lakástakarékpénztári befizetés - az állami támogatásnak köszönhetően - ma már a legjobban fizető, kockázatmentes befektetésnek tekinthető, akár 10 százalék feletti éves kamat is elérhető általa, ha valaki négy évig vállalja a rendszeres megtakarítást. Előnye az is, hogy a jelenlegi 15 százalékos kamatadót sem kell megfizetni. Nemcsak lakásépítésre, -vásárlásra fordítható a felhalmozott összeg, hanem a lakás, a fűtési rendszer korszerűsítésére, az ajtók, ablakok cseréjére is. Nem meglepő, hogy a leggyakrabban a korszerűsítésre szánt összeget a vizes helyiségek megújítására használják fel.

A lakás-takarékpénztári konstrukció lényege, hogy az ügyfelek több éven keresztül előtakarékoskodnak, a befizetésekre az állam 30 százalékos, de legfeljebb évi 72 ezer forintos támogatást ad. Így a maximális állami támogatás havi 20 ezer, azaz évi 240 ezer forintos befizetéssel érhető el. Az előtakarékoskodás végén pedig nemcsak a kamattal és állami támogatással növelt összeghez juthatnak hozzá az ügyfelek, hanem legalább a megtakarításukkal megegyező mértékű kölcsönt is kaphatnak. Az elmúlt időszakban szaporodott a piaci szereplők száma: az OTP és a Fundamenta-Lakáskassza mellett most már az Erste Lakástakarék és az Aegon Lakástakarék is kínálja ezt a speciális megtakarítási lehetőséget.

Az állam a hosszú távú megtakarításokat általában adókedvezménnyel támogatja, mivel jogosan tartanak attól, hogy a jelenlegi nyugdíjrendszer ebben a formájában sokáig már nem tartható fenn, ezért szükség lehet az öngondoskodásra. Az egyik ilyen kamattámogatott termék a tartós befektetési számla (tbsz), amely bár növelte a népszerűségét, de egy közelmúltban készített felmérés szerint a megkérdezetteknek mindössze két százaléka gondolta úgy, hogy az öngondoskodásnak ezt a formáját választja. Az is elgondolkodtató, hogy az emberek közel háromnegyede kiszámíthatatlannak ítéli hosszú távú pénzügyi kilátásait.

A tbsz a pénzüket öt évig kamatoztatni képes ügyfelek számára megfelelő. Viszont a lekötési időszak első három évében nem érdemes hozzányúlni a megtakarításhoz, mert ilyenkor még kell kamatadót fizetni. A harmadik lekötési év után viszont már csak tíz százalék adót kell fizetni, ha az ügyfél a teljes összeget vagy annak egy részét felveszi. Az ötödik lekötési év után viszont az elért nyereség kamat-, árfolyam-nyereségadómentes.

Emellett a Nyugdíj-előtakarékossági Számla (nyesz) segítségével 10 év eltelte után a tranzakciók nyeresége, hozama adómentesen felvehető. Ráadásul a befizetések után az évente befizetett összeg 20 százalékának megfelelő, a befizetett személyi jövedelemadóból visszaigényelhető előtakarékossági támogatás is jár, évente legfeljebb 100 000 forint (a nyugdíjkorhatárt 2020 előtt elérők számára pedig legfeljebb 130 000 forint) értékben.